Diese Woche analysieren wir den einzigartigen Start von Worldcoin (WLD), der Darlehen an Market Maker, mögliches Wash-Trading und eine ungewöhnliche Liquiditätsverteilung beinhaltet.

Der Start von Worldcoin war einer der einzigartigsten und umstrittensten der letzten Jahre. Ein Grossteil der Kontroverse rührt von der verständlichen Skepsis gegenüber dem Ziel von Worldcoin (Schaffung eines globalen Identitätsnetzwerks) und den Sci-Fi-mässigen Methoden zur Erreichung dieses Ziels (Augenscans) her. Dieser Artikel wird sich darauf konzentrieren, warum dieser Start einzigartig war, indem wir Tokenomics, Handel und Liquidität analysieren.

Worldcoin (WLD) Tokenomics

Das Whitepaper von Worldcoin ist auf der Website des Unternehmens zu finden, wobei der Abschnitt über Tokenomics für uns in den USA leider fehlt. Mit Hilfe eines VPN konnte ich jedoch einige der geografischen Geheimnisse des Unternehmens lüften, hier die wichtigsten Details:

- Die anfängliche Angebotsobergrenze beträgt 10 Mrd. WLD.

- Das maximale zirkulierende Angebot zum Start beträgt nur 143 Mio. WLD, von denen 100 Mio. an Market Maker ausserhalb der USA verliehen wurden.

- 75% des Gesamtangebots werden der Worldcoin Community zugewiesen, 13.5% den Investoren und 10% dem Entwicklungsteam.

- Die Token für Investoren und Entwickler sind für 12 Monate nach dem Start gesperrt und werden dann linear über die nächsten 24 Monate freigegeben.

Worldcoin ist leider nicht einzigartig in der Tatsache, dass seine Tokenomics ziemlich verwirrend sind - mit Unterscheidungen zwischen "zirkulierendem" und "nicht gesperrtem" Angebot (nicht gesperrt ist die Obergrenze des zirkulierenden Angebots; die Governance entscheidet, wie schnell nicht gesperrte Token in das zirkulierende Angebot übergehen), verschiedenen Inflations- und Ausübungsraten und einer unklaren Sprache. Vereinfacht ausgedrückt beläuft sich der derzeitige Bestand an zirkulierenden Token auf 111 Mio. WLD-Token, von denen 100 Mio. Token an Market Maker ausgeliehen sind. Die zusätzlichen 11 Mio. wurden von denjenigen beansprucht, die an der Pre-Launch-Phase teilgenommen und ihre Identität verifiziert haben, um 25 WLD-Token zu erhalten. Je mehr dieser Nutzer die ihnen zugewiesenen Token in Anspruch nehmen, desto grösser wird das zirkulierende Angebot. Nächstes Jahr um diese Zeit werden 1.6 Mrd. WLD-Token freigeschaltet sein (wie viele davon im Umlauf sein werden, ist unklar). Danach setzt die Inflation erst richtig ein, und das freigeschaltete Angebot wird bis Ende 2025 voraussichtlich 5 Mrd. erreichen.

Nur etwas mehr als 1% des Gesamtangebots ist derzeit im Umlauf, wobei fast der gesamte Betrag an Market Maker ausgeliehen wurde. Worldcoin lieferte mehr Details zu diesen Vereinbarungen als Projekte in der Vergangenheit und gab an, dass fünf Market Maker gemeinsam "Darlehen von 100M WLD für einen Zeitraum von 3 Monaten nach der Tokeneinführung erhalten haben." Danach müssen sie die Token zurückgeben oder sie für 2 USD + (0.04 USD * X) kaufen, wobei X die Anzahl der gekauften Token geteilt durch 1 Mio. ist. Diese Dynamik, insbesondere mit fünf beteiligten Market Makern, führt zu einer interessanten Spieltheorie. Entscheidend ist, dass sie den Preis von WLD um die 2 USD-Marke herum verankert. Dies wiederum macht es wahrscheinlicher, dass die Leute ihre Augen scannen und 25 Token erhalten. Werfen wir nun einen Blick darauf, wie sich dieses einzigartige Arrangement innerhalb und ausserhalb der Blockchain entwickelt hat.

Handel mit Worldcoin geht live

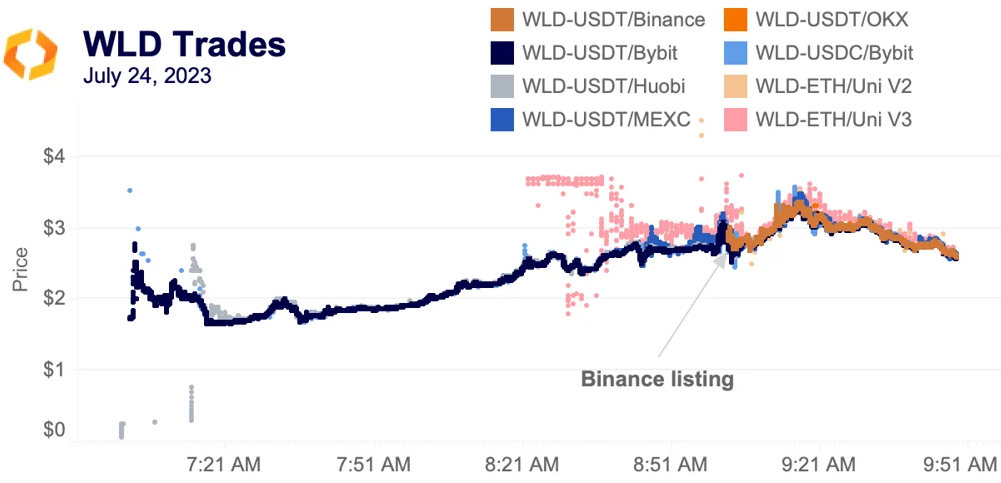

Dies war wahrscheinlich der geordnetste Start, den es je für einen Token mit einem derartigen Interesse gab. Bybit und Huobi waren zwei der ersten Börsen, die den Token gelistet haben - wobei Huobi scheinbar ein paar Mal falsch gestartet ist, was durch die grauen Punkte unten links dargestellt wird. Sobald der Handel bei Huobi jedoch ernsthaft begann, konvergierten die beiden Börsen innerhalb von etwa 8 Minuten.

Uniswap war die nächste Börse, die sich dem Kampf anschloss, mit etwa 200 Transaktionen im Bereich von 3.5 USD, während der Preis an den zentralen Börsen fast einen Dollar niedriger war. Der Preis von Uniswap begann sich innerhalb von 45 Minuten anzunähern, nachdem andere Börsen, darunter MEXC, den Token aufnahmen. Die Börsennotierung von Binance verursachte eine Volatilitätsspitze, bevor sich alle Preise schnell anglichen und im Gleichschritt zu handeln begannen. Trotz einiger Preisabweichungen, insbesondere auf DEXes, war dies der sauberste Start in Bezug auf die Preisfindung in jüngster Zeit (nehmen wir BLUR als Beispiel).

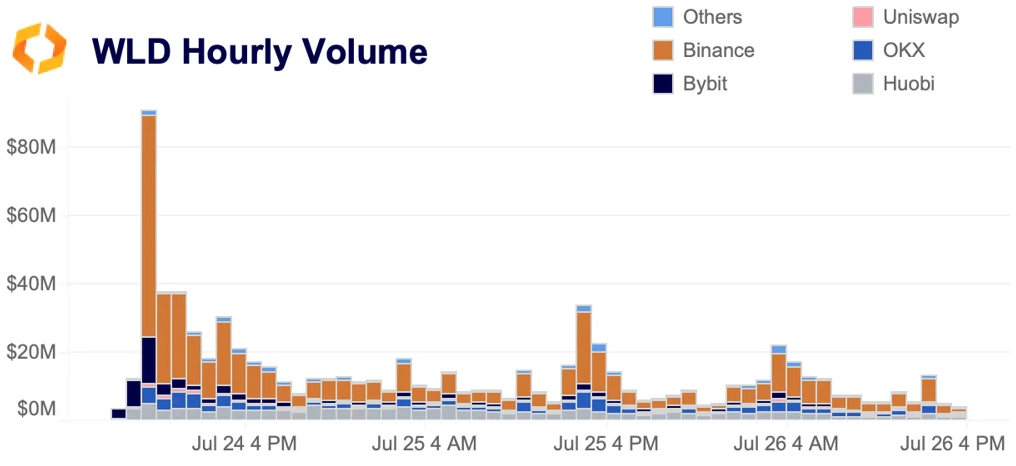

Insgesamt wird deutlich, wie schnell die Notierung von Binance die Dynamik des Marktes verändert hat. In den ersten zwei Stunden betrug das Volumen der anderen Börsen zusammen 16 Mio. USD. In der ersten Stunde nach der Börsennotierung verzeichnete Binance ein Volumen von 65 Mio. USD, gefolgt von Bybit mit 14 Mio. USD. Interessant ist auch, wie konstant das stündliche Volumen von Huobi im Vergleich zu anderen Börsen war.

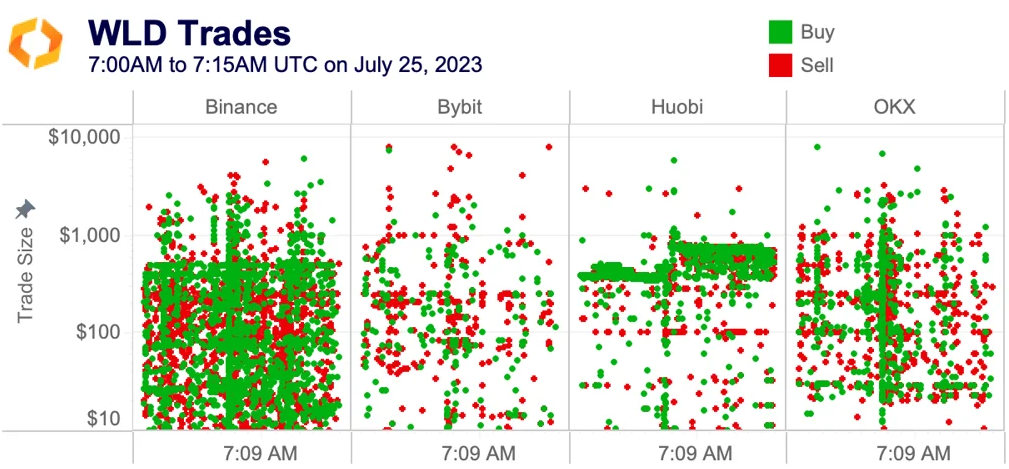

Um dies näher zu untersuchen, können wir einen zufälligen 15-Minuten-Zeitraum am 25. Juli heranzoomen. Das nachstehende Diagramm zeigt alle Transaktionen über 10 USD an einer Auswahl von Börsen, mit einer logarithmischen x-Achse, um kleinere Transaktionen besser darzustellen. Vertikale Cluster machen intuitiv Sinn: Dies sind Zeiträume mit höherem Handelsvolumen. Horizontale Cluster stellen im Allgemeinen den TWAP-Handel dar, was im Diagramm von Huobi offensichtlich ist.

Bei genauerer Betrachtung von Huobi handelt es sich bei diesen horizontalen Clustern jedoch nicht um TWAP-Aufträge, sondern um ein perfektes Gleichgewicht zwischen Käufen und Verkäufen. In der Vergangenheit haben wir dies als ein verräterisches Zeichen für künstliches Volumen (engl. = Wash Trading) identifiziert.

Auch die entsprechenden Käufe und Verkäufe summieren sich schnell. Die fünf oben dargestellten Cluster repräsentieren ein Handelsvolumen von etwa 100'000 USD in nur 5 Minuten, was ungefähr der Summe aller anderen dargestellten Nicht-Cluster-Trades entspricht.

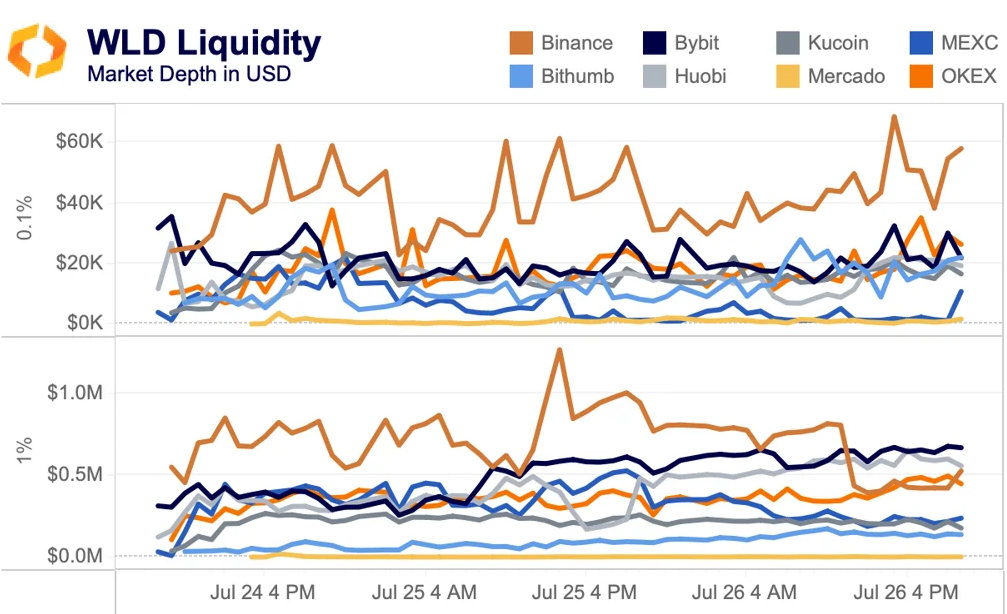

Worldcoin-Liquidität trotz Market Maker Darlehen tief

In Anbetracht der Tatsache, dass fünf Market Maker fast das gesamte zirkulierende Angebot des Tokens ausgeliehen haben, erwarten wir, dass der Token recht liquide ist. Die Grafik unten zeigt sowohl die 0.1%- als auch die 1%-Markttiefe, die angibt, wie viele Gebote und Nachfragen innerhalb einer bestimmten Spanne des mittleren Preises liegen.

Die Liquidität ist sowohl auf der 0.1%- als auch auf der 1%-Ebene zwischen den Börsen recht ausgewogen. Überraschenderweise ist Bybit auf der 1%-Ebene sogar liquider als Binance, obwohl letztere ein deutlich höheres Volumen aufweist. Auch die Liquidität ist seit der Einführung des Tokens im Wesentlichen gleich geblieben. Wir können dies mit zwei der bekannteren Markteinführungen des letzten Jahres vergleichen: APT und ARB.

Der Start von APT erfolgte kurz vor dem Zusammenbruch von FTX, was dazu führte, dass eine grosse Menge an Liquidität die Märkte verliess. Infolgedessen stieg die Liquidität in den ersten Handelstagen sprunghaft an, so dass Binance nur einen Tag nach dem Börsengang einen Wert von 2.75 Mio. USD erreichte. Auf Binance folgte FTX, dessen Volumen etwa zur gleichen Zeit einen Wert von 1.5 Mio. USD erreichte. Nur zwei Tage nach der Börsennotierung überschritt die gesamte APT-Liquidität auf der 1%-Ebene die Marke von 8 Mio. USD. Leider machte Aptos keine Angaben zu etwaigen Vereinbarungen mit Market Makern.

Etwa fünf Monate später startete ARB mit einem Airdrop, bei dem es zu technischen Problemen kam, so dass einige Nutzer ihre Token nicht einlösen konnten. Die Arbitrum Foundation lieh ausserdem 40 Mio. ARB an den Market Maker Wintermute. In der ersten Woche konzentrierte sich die Liquidität von ARB auf Binance, dessen Preis sich auf einem Niveau von 2 Mio. USD hielt. Es folgten OKX und Coinbase, wo nur kurzzeitig 1 Mio. bzw. 500'000 USD erreicht wurden.

Fazit

In Anbetracht der Tatsache, dass fast das gesamte zirkulierende Angebot von WLD an Market Maker verliehen wurde, ist es etwas überraschend, dass die Liquidität immer noch relativ gering ist. Insbesondere im Vergleich zu ARB, wobei zu diesem Zeitpunkt Token im Wert von etwa 50 Mio. USD verliehen wurden. Das Darlehen von WLD ist bei den aktuellen Preisen etwa 220 Mio. USD wert, doch die Gesamtliquidität auf der 1%-Ebene liegt unter 3 Mio. USD. Darüber hinaus hat das Gesamtvolumen noch immer nicht die Marke von 1 Mrd. USD überschritten.

Insgesamt deutet die Art der Markteinführung darauf hin, dass das Team das Gefühl hatte, seinem Token einen ansprechenden Dollarwert zuordnen zu müssen. Menschen davon zu überzeugen, ihre Augen nach 25 Einheiten eines Tokens zu scannen, den es noch nicht gibt, kann eine Herausforderung sein. Wenn der Preis des Tokens beispielsweise 0.10 USD beträgt, ist es sogar noch schwieriger. Die 25 WLD-Token sind derzeit etwas mehr als 50 USD wert und werden wahrscheinlich in den nächsten drei Monaten in diesem Bereich bleiben. Bislang scheint dies die Leute dazu zu verleiten, sich anzumelden und ihre Augäpfel zu scannen.