Effektenhändler, Finanzintermediär oder Bank – als wäre der Bitcoin selbst nicht schon genügend komplex, sieht man sich in der Kryptowelt gegenwärtig auch mit all diesen Begrifflichkeiten konfrontiert. Doch wer ist was? Ein Aufklärungsversuch.

Dieser Artikel ist im Original auf 10x10.ch erschienen und ist Teil einer Kooperation.

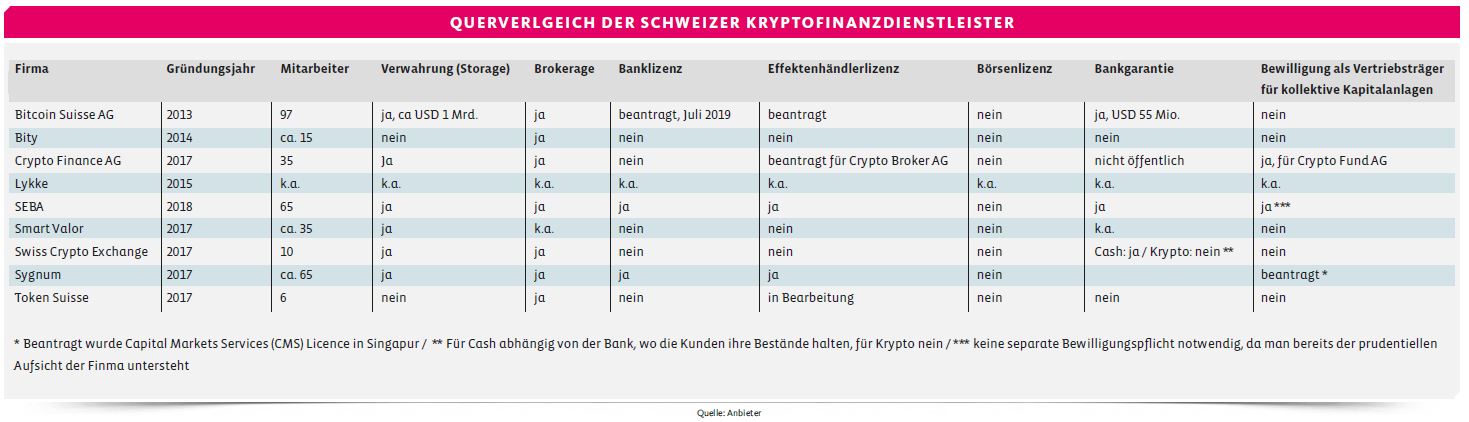

Es war eine Neuigkeit, die um die Welt ging. Ende August konnten das in Zug ansässige Unternehmen Seba sowie die in Zürich beheimatete Firma Sygnum verlauten, dass sie von der Finma je eine Banken- und eine Effektenhändlerlizenz erhalten hatten. Für die Kryptonation – wie Ex-Bundesrat Johann Schneider-Ammann die Schweiz einst nannte – ein grosser Schritt. Endlich gibt es Schweizer Kryptobanken – und das ganz offiziell.

Dass es nun offiziell ist, sollte besonders herausgestrichen werden. Denn bereits im September vor einem Jahr war in zahlreichen Schweizer Medien zu lesen, dass mit Seba die erste Kryptobank hierzulande an den Start gehen würde – eine Aussage, die zu diesem Zeitpunkt nicht korrekt war. In der Schweiz ist der Begriff «Bank» gemäss Bankgesetz rechtlich geschützt und darf daher nur verwendet werden, wenn man über eine Banklizenz des Schweizer Regulators verfügt.

Natürlich beschäftigen sich nur die wenigsten mit dem Bankgesetz (BankG) und rechtsrelevanten Spitzfindigkeiten. Geht es um den Geldwechsel, spricht man im Volksmund schnell einmal von einer Bank. Doch wer Geldwechsel jeglicher Art betreibt, wird nicht automatisch zu einer Bank, sondern betreibt gemäss Geldwäschereigesetz (GwG) in der Schweiz die Tätigkeit eines gewöhnlichen Finanzintermediäres. Ein Finanzintermediär ist jemand, der berufsmässig fremde Vermögenswerte annimmt oder aufbewahrt oder dabei hilft, sie anzulegen oder zu übertragen. Nach Geldwäschereigesetz hat sich ersterer einer Selbstregulierungsorganisation zu unterstellen, so fordert es die Unterstellungspflicht im benannten Gesetz.

Wann bin ich eine Bank?

Gerade im Zusammenhang mit Kryptoassets kommt diesbezüglich immer wieder folgende Frage auf: Wie steht es um eine Privatperson, die für Freunde und Familie in Bitcoin investiert? Wird man dadurch zu einem Finanzintermediär, der nach GwG unterstellungspflichtig ist? Um tatsächlich als Finanzintermediär eingestuft zu werden, muss die Berufsmässigkeit gegeben sein. Beispielsweise wenn ein Erlös von über 50 000 Franken erzielt wird oder mehr als 20 Vertragsparteien eröffnet beziehungsweise unterhalten werden. Diese Zahl von 20 Personen ist auch für die Tätigkeit als potenzielle Bank relevant.

Bei einer Bank spielen zudem die Publikumseinlagen eine wichtige Rolle. Für die Ermittlung, ob solche geführt werden oder nicht, kommt es auf die Art der Verwahrung von Kryptowährungen an. In der Schweiz gilt: Solange man als Verwahrer pro Kunde eine gesonderte Adresse einrichtet, auf welcher sich nur Kryptoassets dieses jeweiligen Kunden befinden, handelt es sich um ein treuhänderisches Verhältnis zwischen Verwahrer und Kunde. Ist jedoch nur eine Adresse vorhanden, auf der die Kryptoassets aller Kunden vereint sind, gerät man wieder in die Anwendbarkeit des BankG.

Bankeinlage versus Banklizenz

Durch das Entgegennehmen von Publikumseinlagen, umgangssprachlich Kundengelder genannt, wechselt der Kunde sein Eigentum an Kryptowährungen gegen eine reine Forderung gegenüber dem Verwahrer. Dieser wird somit zur Bank und kann mit diesen Einlagen Kredite ausgeben beziehungsweise generell das Zinsdifferenzgeschäft betreiben, falls eine Banklizenz vorhanden ist. Über eine solche verfügt die Bitcoin Suisse AG noch nicht, sie hat die Lizenz Ende Juli 2019 bei der Finma beantragt. Um dennoch Einlagen von Kunden entgegennehmen zu können, verfügt die Bitcoin Suisse AG über eine Bankgarantie von insgesamt 55 Millionen Dollar.

Indem die Publikumseinlagen durch eine Bankgarantie abgesichert sind, gelten sie nicht mehr als Einlagen, weil die Gegenpartei – das Ausfallrisiko – nicht mehr der Finanzintermediär Bitcoin Suisse ist, sondern eine entsprechend regulierte Bank. Damit Bitcoin Suisse die Bankgarantie mittel- bis langfristig nicht mehr aufrechterhalten muss, will man mit Seba und Sygnum gleichziehen und ebenfalls über eine Banklizenz von der Finma verfügen. Diese sorgt auch für eine gewisse Reputation, welche die Interaktion mit gewissen Kunden wie institutionellen Anlegern vereinfacht oder gar erst möglich macht.

Stand heute lässt sich somit festhalten, dass es erst seit kurzem zwei Schweizer Kryptobanken gibt, die offiziell durch die Finma lizensiert sind: Seba und Sygnum. Mit der Bitcoin Suisse AG hat ein weiterer Akteur seine Ambitionen angemeldet und die Bank- und Effektenhändlerlizenz beantragt. Noch ist der älteste Kryptofinanzdienstleister aus Zug ein gewöhnlicher Finanzintermediär, so wie die Crypto Finance AG, Lykke, Token Suisse, Bity, Smart Valor und Swiss Crypto Exchange. Sie haben im Unterschied zur Bitcoin Suisse jedoch keine Bank- und Effektenhändlerlizenz beantragt. Ausser die Crypto Broker AG, eine Subgruppe der Crypto Finance AG, hat eine Effektenhändlerlizenz angefordert. Die Crypto Finance AG ist zudem bereits bewilligter Vermögensverwalter von kollektiven Kapitalanlagen gemäss Kollektiv-anlagengesetz (KAG).

Börse versus Exchange

Während es also erst zwei offizielle Kryptobanken gibt, fällt die Bilanz beim Begriff «Börse» noch ernüchternder aus. Zum heutigen Zeitpunkt gibt es in der Schweiz keine Kryptobörse, die sich offiziell Börse nennen darf.

Ähnlich wie der Terminus der Bank, ist auch die Börse nach Finanzmarktinfrastrukturgesetz (FinfraG) rechtlich geschützt. In der englischen Version des Gesetzes «Stock Exchange» genannt, wird dieser Begriff mit «Börse» ins Deutsche übersetzt. Neben der eigentlichen Börse gibt es noch das multilaterale Handelssystem (MHS). Beide Varianten stellen in der Schweiz ein bewilligungspflichtiger Handelsplatz dar. Der Unterschied ist, dass an der Börse Effekten gelistet werden können. Effekte verkörpern im weitesten Sinne die Handelbarkeit von Ansprüchen und Forderungen. Sie sind verbrieft oder in einem Wertrechtebuch elektronisch abgespeichert. Wer heute eine Börse oder auch ein multilaterales Handelssystem betreiben möchte, braucht hierfür entweder eine Börsenlizenz nach FinfraG oder, für das MHS, die Effektenhändlerlizenz nach Börsen- und Effektenhandelsgesetz (BehG).

Der Begriff «Exchange» ist nicht geschützt, weshalb man sich diesen eigenständig geben darf. Das ändert jedoch nichts an der Tatsache, dass selbst wenn ein Schweizer Unternehmen den Zusatz «Exchange» zum heutigen Zeitpunkt im Namen hat, es sich dabei um keine eigentliche Börse handelt. Vielmehr handelt es sich um einen Geldwechsler oder eine Wechselstube, wie sie in Liechtenstein genannt werden.

Um eine Börse zu betreiben, muss man über die erforderliche Liquidität und Lizenz verfügen. Speziell am Kryptobereich ist: Beim Endkunden einer Kryptobörse handelt es sich nicht ausschliesslich um Effektenhändler, wie dies bei einer traditionellen Börse festgelegt ist. Vielmehr haben auch Privatanleger Zugang zu einer Kryptohandelsplattform (letzterer ist ebenfalls ein nicht geschützter Begriff). Die Gegenpartei ist somit nicht eine zentrale Gegenpartei, sondern die Börse selbst. Da die Liquidität der Teilnehmer auf der Kryptobörse verfügbar sein muss, ist die Thematik der Publikumseinlagen auf diese Weise erneut tangiert – und wiederum kommt hier das Bankengesetz (BankG) zum Tragen. Eine Kryptobörse ist daher unter Umständen Börse als auch Bank zugleich.

Im Namen der Kryptonation soll es daher bald einen neuen Handelsplatz geben, den DLT-Handelsplatz. Dieser soll es rechtlich möglich machen, dass auch nicht lizensierte Akteure, einfache Privatanleger, rechtlich einwandfrei über einen Handelsplatz handeln dürfen. Noch wird diskutiert, ob das sinnvoll ist oder der eigentliche Sinn einer Börse nicht gerade darin besteht, dass eben nur lizensierte Personen Handel betreiben dürfen.